ניווט מהיר בפוסט

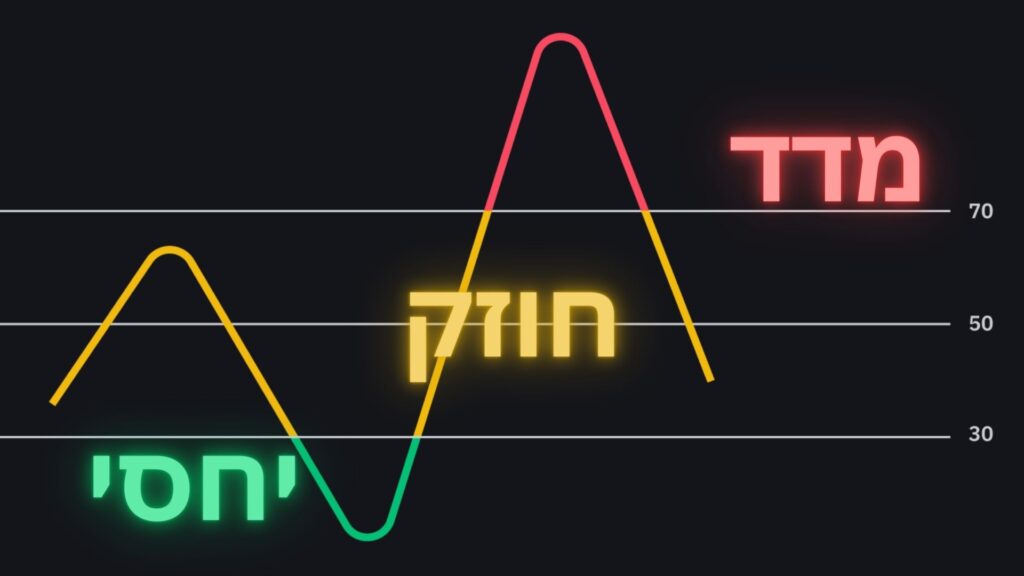

מדד החוזק היחסי (RSI), שפותח על ידי J. Welles Wilder, הוא מתנד מומנטום המודד את המהירות והשינוי של תנועות המחיר.

ה-RSI נע בין אפס ל-100.

מדד החוזק היחסי (RSI) הוא אינדיקטור מומנטום המשמש בניתוח טכני.

RSI מודד את המהירות והגודל של שינויי המחירים האחרונים של נייר ערך כדי להעריך תנאי קניית יתר או מכירת יתר במחיר של נייר ערך.

ה-RSI מוצג כמתנד (גרף קו) בסולם של אפס עד 100.

האינדיקטור פותח על ידי J. Welles Wilder Jr. והוצג בספרו משנת 1978, New Concepts in Technical Trading Systems.

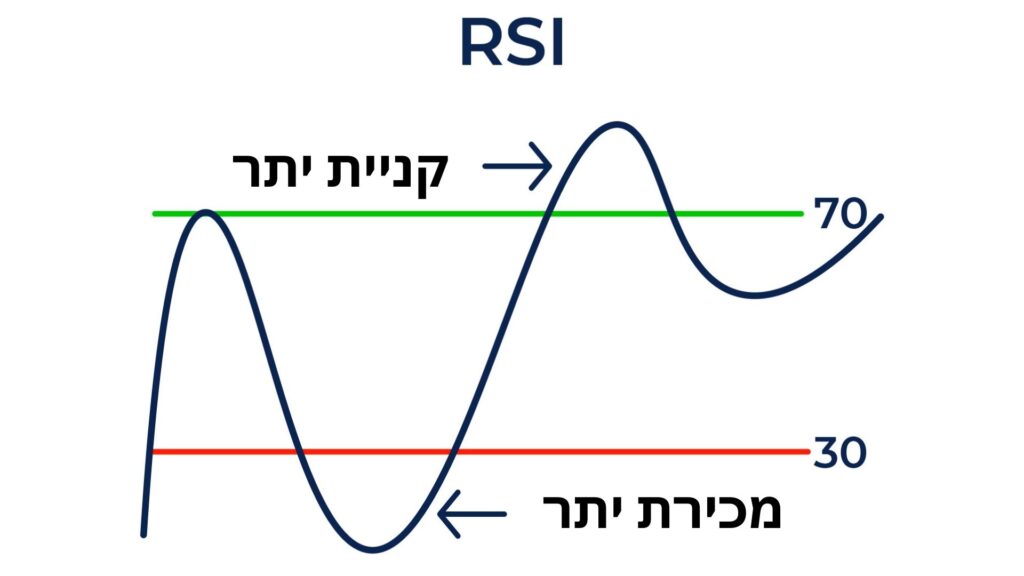

באופן מסורתי, ה-RSI נחשב במצב של קניית יתר כאשר הוא מעל 70 ומכירת יתר כאשר הוא מתחת ל-30.

איך מדד החוזק היחסי עובד

המדד משתמש בנוסחה פשוטה למדי, אך קשה להסביר אותה ללא דפים של דוגמאות. הנוסחה הבסיסית היא:

RSI = 100 – [100 / ( 1 + (ממוצע של שינוי מחיר כלפי מעלה / ממוצע של שינוי במחיר כלפי מטה) ) ]

ישנם שלושה מרכיבים בסיסיים במדד החוזק היחסי:

ממוצע רווח, ממוצע הפסד ו-RS (חוזק יחסי).

חישוב RSI זה מבוסס על 14 תקופות, ברירת המחדל שווילדר הציע בספרו.

הפסדים מתבטאים כערכים חיוביים, לא כערכים שליליים.

החישובים הראשונים לרווח ממוצע והפסד ממוצע הם ממוצעים פשוטים של 14 תקופות:

- רווח ממוצע ראשון = סכום הרווחים ב-14 התקופות האחרונות / 14.

- הפסד ממוצע ראשון = סכום ההפסדים ב-14 התקופות האחרונות / 14

החישוב השני והאחריו מבוסס על הממוצעים הקודמים והפסד הרווח הנוכחי:

- רווח ממוצע = [(הרווח הממוצע הקודם) x 13 + רווח נוכחי] / 14.

- הפסד ממוצע = [(הפסד ממוצע קודם) x 13 + הפסד נוכחי] / 14.

לקיחת הערך הקודם בתוספת הערך הנוכחי היא טכניקת החלקה הדומה לחישוב ממוצע נע אקספוננציאלי.

זה גם אומר שערכי RSI נעשים מדויקים יותר ככל שתקופת החישוב מתארכת.

הנוסחה של Wilder מנרמלת את RS והופכת אותו למתנד שנע בין אפס ל-100. שלב הנורמליזציה מקל על זיהוי מצבים קיצוניים מכיוון ש-RSI מוגבל לטווח.

כאשר הרווח הממוצע שווה לאפס, RSI הוא אפס.

לכן, אם משתמשים ב-RSI של 14 תקופות, ערך RSI אפס פירושו שהמחירים ירדו למטה בכל 14 התקופות.

לא היו רווחים למדוד.

RSI הוא 100 כאשר ההפסד הממוצע שווה לאפס. המשמעות היא שהמחירים עלו בכל 14 התקופות, ולא היו הפסדים למדוד.

קניית ומכירת יתר

לפי ווילדר, RSI מעל 70 נחשב לקניית יתר (Overbought) ומתחת ל-30 למכירת יתר (Oversold).

בדרך כלל, כאשר המדד מתחת ל-30, זהו סימן שורי וכאשר הוא מעל 70, זהו סימן דובי.

כשערך המדד 70 ומעלה, רבים מפרשים זאת כסימן לכך שנייר הערך מוערך מדי.

זה יכול להוביל להיפוך מגמה או נסיגה של המחיר כחלק מתיקון. כשערך המדד 30 ומטה, המצב הפוך.

קניית יתר מתייחסת לנייר ערך שנסחר ברמת מחיר מעל הערך האמיתי (או המהותי). זה אומר שהוא מתומחר מעל היכן שהוא צריך להיות, לפי העוסקים בניתוח טכני או בניתוח יסודי. סוחרים שיראו אינדיקציות לכך שנייר ערך נרכש יתר על המידה עשויים לצפות לתיקון מחירים או היפוך מגמה. לכן, הם עשויים למכור את נייר הערך או לפתוח פוזיציית שורט.

אותו רעיון חל על נייר ערך שאינדיקטורים טכניים כמו מדד החוזק היחסי מדגישים כמכירת יתר.

סוחרים שצופים באינדיקציה כזו עשויים לצפות לתיקון מחיר או היפוך מגמה ולקנות את נייר הערך.

במגמת עלייה או בשוק שורי, ה-RSI נוטה להישאר בטווח של 40 עד 90 כאשר אזור 40-50 משמש כתמיכה.

במהלך מגמת ירידה או שוק דובי, ה-RSI נוטה להישאר בין הטווח של 10 עד 60 כאשר אזור 50-60 פועל כהתנגדות.

טווחים אלו ישתנו בהתאם להגדרות ה-RSI ולחוזק המגמה הבסיסית של נייר הערך או השוק.

סטייה במדד החוזק היחסי

סטיית RSI מתרחשת כאשר המחיר נע בכיוון ההפוך למדד. במילים אחרות, תרשים עשוי להציג שינוי במומנטום לפני שינוי תואם במחיר.

לפי וויילדר, הבדלים מאותתים על נקודת היפוך פוטנציאלית מכיוון שמומנטום כיווני אינו מאשר את המחיר.

סטייה שורית מתרחשת כאשר נייר הערך יוצר שפל נמוך יותר וה-RSI יוצר שפל גבוה יותר. ה-RSI לא מאשר את השפל התחתון וזה מראה על מומנטום מתחזק.

סטייה דובית נוצרת כאשר נייר הערך רושם שיא גבוה יותר וה-RSI יוצר שיא נמוך יותר. המדד לא מאשר את השיא החדש וזה מראה על מומנטום היחלשות.

שאלות נפוצות

כן, ניתן להוסיף את ה-RSI לגרפים בכל מסגרות זמן – יומיים, שבועיים, שעתיים ודקות. מסגרת הזמן הטובה ביותר להשתמש בה תלויה באסטרטגיית המסחר וביעדים שלכם.

למרות שה-RSI יכול לספק תובנות חשובות, השימוש בו כאינדיקטור עצמאי בדרך כלל אינו מומלץ. הוא בדרך כלל יעיל יותר בשילוב עם כלים ואינדיקטורים אחרים כדי לאשר אותות ולהימנע מהתראות שווא אפשריות.

חלק מהסוחרים רואים בזה אות קנייה אם קריאת ה-RSI של נייר ערך נעה מתחת ל-30. זה מבוסס על הרעיון שהנייר נמכר יתר על המידה ולכן הוא מוכן לריבאונד. עם זאת, המהימנות של אות זה תהיה תלויה בחלקה בהקשר הכולל. אם נייר הערך נקלע למגמת ירידה משמעותית, הוא עשוי להמשיך להיסחר ברמת מכירת יתר במשך זמן רב. סוחרים במצב זה עשויים לדחות את הקנייה עד שיראו אינדיקטורים טכניים אחרים מאשרים את אות הקנייה שלהם.